12 Zahlen, die Deine finanzielle Gesundheit für immer verändern

Im vergangenen Artikel bin ich auf die Grundlagen der Finanzplanung eingegangen. Jetzt schauen wir uns das Ganze anhand eines Zahlenbeispiels in der Praxis an!

Wenn Du Dir die folgenden zwölf Kennzahlen transparent machst, erhältst Du einen guten Überblick und Klarheit über Deine finanzielle Situation. Dies ist eine Übung, um Deinen persönlichen Status Quo zu beleuchten. Es gibt hierbei keine richtigen oder falschen Antworten. Die besten Antworten sind realistische Werte. Wenn Du feststellst, dass Veränderungen erforderlich sind, hast Du später noch die Möglichkeit, auf einige Parameter Einfluss zu nehmen. Bei anderen musst Du vorerst Annahmen treffen und kannst diese im Zeitablauf aktualisieren.

Fangen wir an!

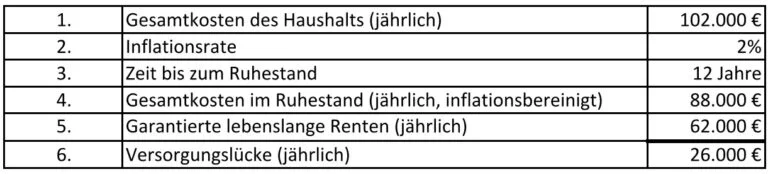

1. Die Gesamtkosten Deines Haushaltes. Dies ist die Basis, auf der die weiteren Zahlen aufbauen. Eine möglichst genaue Antwort auf diesen Wert zu finden macht deshalb Sinn. Allerdings schätzen wir unsere „Ausgaben“ oft falsch ein. Selbst wenn wir über einen Zeitraum Buch darüber führen, sind wir optimistisch, künftige Ausgaben niedriger anzusetzen und den aktuellen Zeitraum als Ausreißer aufgrund besonderer Umstände anzusehen. Um den Spieß umzudrehen, ist es möglich, mit einem einfachen Näherungswert zu arbeiten, der schnell ermittelt werden kann: Nimm dein gesamtes jährliches Bruttoeinkommen und ziehe ab, was Du davon langfristig sparst.

Wir wählen das Beispiel von Max und Uta, die zusammen ein Einkommen von 120.000 € brutto jährlich erzielen. Davon werden 18.000 € pro Jahr gespart. Das bedeutet, die Gesamtkosten des Haushaltes betragen 102.000 € pro Jahr.

Du sagst jetzt vielleicht: Moment mal! Sind das wirklich die Gesamtkosten? Fakt ist: Alles, was Du nicht sparst – egal, ob es sich dabei um einmalige oder wiederkehrende Kosten, um Konsum, Gesundheitsvorsorge, Sozialabgaben oder Steuern handelt – sind „Kosten“, für die Du wertvolle Lebensenergie eingesetzt hast und damit ein Kapitalabfluss, da dieses Geld nicht bei Dir bleibt. Es kommt in Bezug auf Deine finanzielle Gesundheit nicht darauf an, wie hoch Dein Einkommen ist, sondern was Du sparst, weil das die Summe ist, mit der Du Dich selbst bezahlst.

2. Die Inflationsrate, die Du für die Zukunft annimmst. Das offizielle Inflationsziel der europäischen Zentralbank beträgt 2%. Auch ohne die Annahme, dass dieses kurz- oder langfristig überschritten werden könnte, hat eine Teuerung in dieser Höhe über die Zeit gewaltige Auswirkungen auf Deine Lebenshaltungskosten der Zukunft. Wir nehmen die 2% als langfristige Inflation an und haben die Möglichkeit, das im Zeitverlauf zu adjustieren.

3. Wieviel Jahre bleiben Dir bis zum Ruhestand? Wir haben diese Zahl aufgrund unserer Gesundheit oder anderer Einflüsse nicht immer unter Kontrolle. Vielleicht beabsichtigst Du auch gar nicht, Dich zur Ruhe zu setzen. Oder Du beabsichtigst, Deine Arbeitszeit langsam zu reduzieren und beruflich teilweise aktiv zu bleiben.

Um es in unserem Beispiel einfach zu halten, gehen wir davon aus, dass Max und Uta 55 sind und beide noch 12 Jahre bis zum Ruhestand arbeiten wollen.

4. Die Gesamtkosten Deines Haushaltes im Ruhestand – unter Berücksichtigung des Kaufkraftverlustes bzw. der Inflation

Diese Kennzahl zu berechnen, ist keine einfache Aufgabe, da Du Dinge antizipieren musst, die sich verändern und nicht beeinflussbar sind. Kosten für Freizeit und Reisen können sich erhöhen, außerdem sind erhöhte Gesundheitskosten zu erwarten. Ausgaben für Arbeitskleidung, Mittagessen und Pendeln fallen hingegen weg. Deine Steuerbelastung fällt wahrscheinlich geringer aus. Bei den Sozialabgaben sinkt die Bemessungsgrundlage, dafür fällt der Anteil Deines Arbeitgebers weg. Die Rate für Dein Eigenheim entfällt, sofern Du dieses abbezahlt hast. Sollte dies der Fall sein, kannst du die Ersparnis Deinen Rücklagen für den Ruhestand hinzufügen.

Nehmen wir in unserem Beispiel an, die Kosten von Max und Uta reduzieren sich im Ruhestand auf 70.000 € jährlich. Das sind die Kosten in aktuellen Euro, welche noch kaufkraftbereinigt auf die Kosten in 12 Jahren angepasst werden müssen. Ausgehend von einer angenommenen Inflationsrate von 2% ergibt sich ein Bedarf von 88.000 €. Die Zahl klingt erstmal hoch – das liegt daran, dass Sie die künftige Kaufkraft sicherstellen soll.

Die so errechnete Zahl ist eine Schätzung, da sie mit einigen Annahmen zusammenhängt. Aber Du hast die nächsten Jahre Zeit, sie genauer zu definieren, um zu sehen, wo Du stehst.

In den nächsten Schritten schauen wir, wo diese Summe herkommen soll.

5. Garantierte lebenslange Renten. Hierzu gehören die gesetzliche Rente, die Basisrente (Rürup), Betriebsrenten, Pensionsansprüche und weitere Bausteine aus der privaten Altersvorsorge. Ablaufleistungen aus Lebensversicherungen oder Ersparnisse zählen nicht dazu. Gehen wir von Ansprüchen an die gesetzliche Rente in Höhe von 44.000 € pro Jahr aus. Es werden zwei Beitragszahler und zwei volle Altersrenten inklusive erwarteter Rentenanpassungen in der Zukunft berücksichtigt. Durch private und betriebliche Bausteine kommen nochmals 18.000 € jährlich hinzu. Zusammen sind das 62.000 € an garantierter Rente jährlich. Aus meiner Erfahrung können weniger als 20% aller Haushalte mit solch einer Vorsorge kalkulieren.

6. Einkommen, welches Du jährlich aus Deinem Investment Portfolio entnehmen wirst. Die Differenz aus 4. und 5. beträgt 26.000 €. Diese entspricht der häufig thematisierten Versorgungslücke oder Rentenlücke.

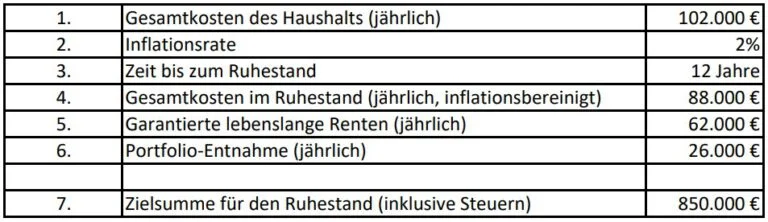

7. Das Kapital, welches Du für den Ruhestand benötigst. Um ein Zusatzeinkommen nachhaltig beziehen zu können, benötigt man das 25-fache des zu entnehmenden Betrages. Der Kapitalverzehr wird dabei bis zu einem gewissen Grad einkalkuliert. Ausgehend von den 26.000 €, die zur Schließung der Versorgungslücke dienen, sind ca. 34.000 € vor Abgeltungssteuer und Solidaritätszuschlag erforderlich, die durch Veräußerungen aus dem Portfolio generiert werden. Multipliziert mit 25, ergibt sich ein Sparziel von 850.000€.

Ein Kapitalbedarf von 850.000 € ist die schlechte Nachricht. Die gute Nachricht ist, dass noch 12 Jahre Zeit bleiben, dieses Ziel zu erreichen. Das ist mehr als ein Jahrzehnt, in dem man Wege suchen und finden kann, besser zu investieren und mehr zu sparen, Ziele zu setzen und Prioritäten festzulegen.

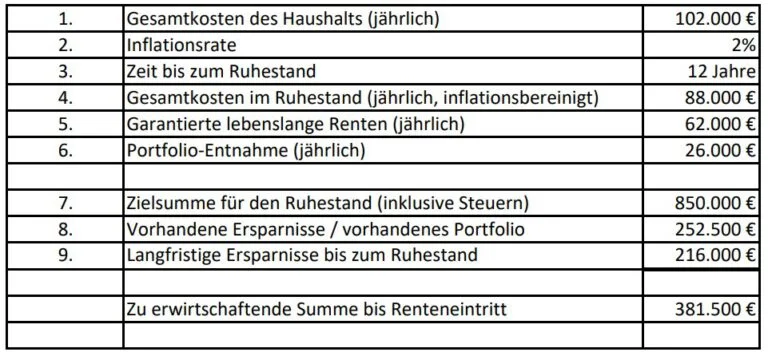

8. Die Höhe Deiner heutigen Ersparnisse. Dieser Wert sollte nur liquide Anlagen beinhalten, ohne Beteiligungen oder Immobilien. Ich nehme in unserem Beispiel an, dass Max und Uta zur Miete gewohnt haben und sich stattdessen über die Zeit ein Investmentportfolio von insgesamt 252.500 € angespart haben. In den nächsten Schritten befassen wir uns damit, wie wir aus diesem Grundstock ein Zielportfolio von 850.000 € erreichen.

9. Deine langfristigen Ersparnisse. Du erinnerst Dich vielleicht aus der Kalkulation zu den Kosten des Haushalts an die 18.000 € (der Betrag, der pro Jahr gespart wird). Das macht in 12 Jahren 216.000 € an Ersparnissen. Es ergibt sich für die langfristigen Rücklagen von Max und Uta ein Gesamtbetrag von 252.500 € (Summe des heute angesparten Portfolios) + 216.000 € (langfristige weitere Ersparnisse bis zum Ruhestand) = 468.500 €. Wie geht es nun weiter? Um die Differenz zu unserem Sparziel von 850.000 € zu erreichen, brauchen wir Wachstum in unserem Portfolio!

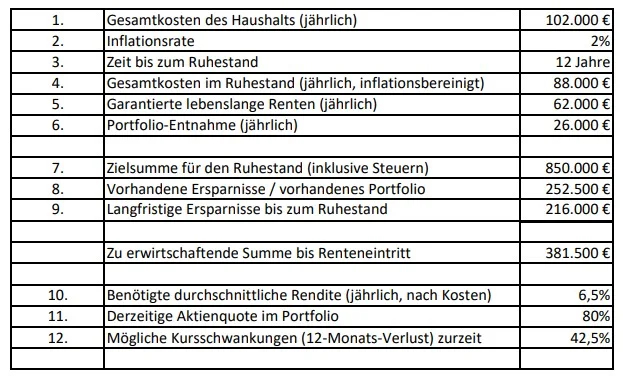

10. Die jährliche Rendite, die Du im Durchschnitt bis zum Ruhestand benötigst. Diese Berechnung kann ein Zinseszinsrechner oder ein Excel-Spreadsheet übernehmen. Meine Rechnung ergibt, dass Max und Uta bei Berücksichtigung des Anfangskapital von 252.500 € und jährlichen Einzahlungen von 18.000 €, eine Rendite von 6,5% pro Jahr nach Kosten benötigen.

Um eine Rendite von ca. 7% im langfristigen Durchschnitt der letzten 40 Jahre zu erreichen, war eine Allokation von 50% Aktien und 50 % Anleihen, jeweils international gestreut, ausreichend. Eine 50%ige Aktienquote bezogen auf das liquide Gesamtvermögen setzt Dich ohne Frage einem gewissen Risiko aus. In der Historie der letzten 40 Jahre wäre für dieses Portfolio ein Kursrückgang von maximal 26,6% über einen Zeitraum von 12 Monaten möglich gewesen. Das wäre zwar ein klarer Rücksetzer – aber sollte in wenigen Jahren wieder aufgeholt werden können, wie die Historie bewiesen hat.

Auf dieses Ergebnis zu kommen, hat einiges an Arbeit benötigt. Aber wir können erahnen, dass es machbar ist, dieses Ziel zu erreichen, wenn man umsichtig investiert und Ausgaben unter Kontrolle hält.

11. Die derzeitige Aktienquote. Für unser Beispiel nehmen wir an, der Aktienanteil im Portfolio von Max und Uta läge bei 80%. Das ist relativ aggressiv. Das Ziel eines Portfolios vor dem Ruhestand ist aus meiner Sicht nicht die Renditemaximierung, sondern die Zukunftsfähigkeit auch bei sehr unterschiedlichen möglichen Entwicklungen.

12. Die Höhe möglicher Kursschwankungen in Deinem Portfolio. Bezogen auf eine 80%ige Aktienquote liegt der mögliche zwischenzeitliche Kursrückgang für dieses Portfolio historisch bei bis zu 42,5% über einen 12-Monats-Zeitraum. Dies gilt für ein gut diversifiziertes Portfolio ohne zu starke Konzentration auf Einzeltitel. Sollte Letzteres der Fall sein, ist das Risiko möglicherweise höher. In Zahlen ausgedrückt, bedeutet das für Max und Uta einen potentiellen zwischenzeitlichen Kursrückgang von mehr als 100.000 €, kurz vor dem angestrebten Ruhestand sogar von mehr als 300.000 €. Vermutlich liegt das nicht in dem Toleranzbereich, den Max und Uta für sich anstreben. Glücklicherweise müssen sie das auch nicht.

Wie geht es von hier aus weiter? Max und Uta haben in unserem Beispiel hervorragende Voraussetzungen geschaffen. Nun geht es darum, den Erfolg auszubauen und die bereits erreichte Position gleichzeitig zu verteidigen.

Aufgrund der beschriebenen Situation, habe ich die folgenden drei Empfehlungen:

- Reduzierung der Aktienquote auf 60%. Da der Plan ist, das Portfolio in den kommenden Jahren mit frischer Liquidität weiter auszubauen, können fallende Kurse wieder ausgeglichen und für Zukäufe genutzt werden.

- Ich möchte mit beiden darüber sprechen, ob sie die gleichen finanziellen Ziele verfolgen – insbesondere was Sparen, Investieren und die Ausgabenkontrolle angeht. Auch die Frage, wie man mit Schwankungen umgehen möchte, ist wichtig.

- Die vereinbarte Strategie und die Berechnung der obigen Parameter griffbereit halten. Diese Informationen sollten regelmäßig aktualisiert werden. In einem Jahr sind die Auswirkungen oft nicht besonders groß – aber ein regelmäßiges Fine-Tuning bietet sich an, um auf Kurs zu bleiben.

Möglicherweise das beste Investment Deines Lebens

Wahrscheinlich setzen nur die Wenigsten die beschriebenen Schritte um. Trotzdem glaube ich, dass diese Übung sehr sinnvoll, notwendig und vor allem wertvoll ist, um Deine finanzielle Gesundheit in Vorbereitung auf Deinen Ruhestand zu checken.

Meine Empfehlung: Nimm Hilfe in Anspruch, wenn Dir diese Dinge nicht leicht von der Hand gehen.

- Ein*e Finanzberater*in sollte in der Lage sein, Dir mit diesen Themen weiterhelfen zu können. Was ein*e gute*r Finanzberater*in leisten kann, darum geht es in meinem nächsten Artikel.

- Wenn Du diesen Weg nicht gehen möchtest, suche Dir jemanden, der auf Honorarbasis nach Zeitaufwand arbeitet. Genau das biete ich mit meiner Finanzplanung an. In diesem Fall steht Deine persönliche Situation im Vordergrund und nicht der Produktverkauf.

Unternimm den ersten Schritt gleich heute!

Buche ein unverbindliches Kennenlerngespräch mit mir und lass uns besprechen wie ich Dir mit Deiner Finanzplanung helfen kann.