Wo kann man bei den heutigen Bewertungen noch investieren?

Immer wieder wird in den Medien nicht nur davon gesprochen, dass wir uns an den Aktienmärkten oder auch bei den Vermögenspreisen im Allgemeinen in der Nähe historischer Höchststände befinden, sondern es wird auch von „historisch hohen“ Bewertungen gesprochen. Was ist hiermit eigentlich gemeint?

Neue Höchststände in den Indizes sind an sich noch kein Warnzeichen. Wenn es zu einer Steigerung der Unternehmensgewinne aufgrund steigender Preise und höheren Konsums (immer mehr Menschen weltweit haben Zugang zu Konsumgütern) oder auch des technologischen Fortschritts kommt, sollte sich dies auch in steigenden Unternehmensbewertungen ausdrücken.

Ein wenig anders sieht es bei der Frage hoher Bewertungskennzahlen aus, die dazu führen, dass ein gleichbleibender Unternehmensgewinn aufgrund anderer Einflussfaktoren, z.B. des Zinsniveaus für Staatsanleihen, zu steigenden Preisen führt.

Bildquelle: institutional-money.com(1)

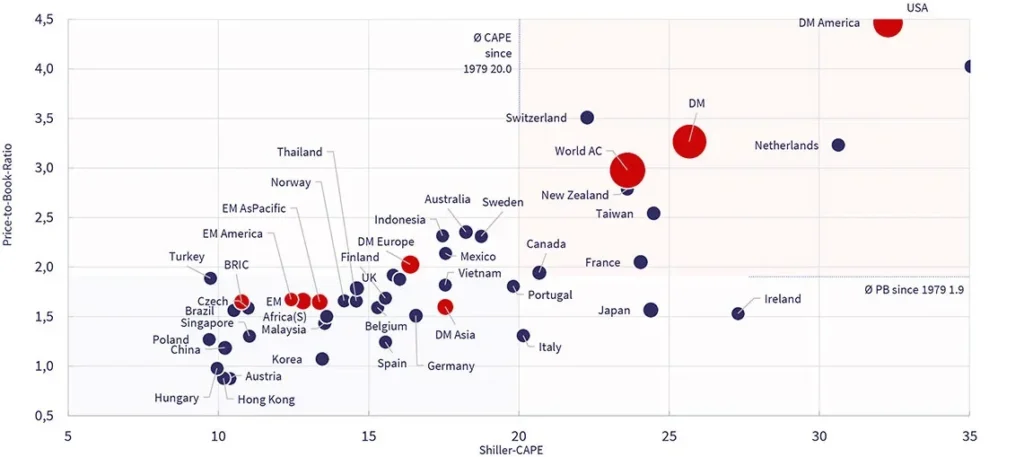

Das CAPE Ratio 10, auch bekannt als Shiller PE, oder zyklisch adjustiertes Kurs-Gewinn-Verhältnis, drückt das Kurs-Gewinn-Verhältnis auf Basis der durchschnittlichen Unternehmensgewinne der vergangenen 10 Jahre aus. Historisch liegt dieser Wert in Bezug auf den amerikanischen Aktienmarkt (S&P 500) für das 20. & 21. Jahrhundert bei einem Durchschnittswert von 17,1, aktuell liegt dieser Wert bei 34,7 (2). Ein Grund dafür ist die Entwicklung der Wachstumsaktien wie Microsoft, Apple, Nvidia, Amazon, Meta und Alphabet, um hier einige prominente Vertreter zu nennen. Diese spielen aufgrund der stark gestiegenen Marktkapitalisierung für die Gesamtmarktentwicklung eine große Rolle und haben in den letzten Jahren zweifellos auch eine gewaltige Entwicklung vollzogen. Für die Frage, ob diese Unternehmen ein aussichtsreiches Investment sind, spielen aber nicht nur die Aussichten des Unternehmens eine Rolle, sondern auch die aktuelle Bewertung.

Wenn man das aktuelle CAPE und das historische CAPE heranzieht, kann man die Renditeaussichten der Zukunft anhand des Bewertungsniveaus vergleichen. Wenn man diese beiden Kennzahlen gegenüberstellt, ergibt sich für den Gesamtmarkt eine Ertragsrendite von aktuell ca. 2,9% pro Jahr im Vergleich zu historischen 5,8%. Dies ist keine Prognose für die zu erwartende Wertentwicklung, sondern ein Indikator, dass bezogen auf das CAPE eine hohe Bewertung vorliegt.

Höhere Bewertungen beim Kauf bedeuten nicht nur, dass erwartete Renditen in der Zukunft niedriger sind, sondern auch, dass die bestmöglichen Resultate niedriger und die schlechtesten möglichen Resultate schlechter sind. Umgekehrt gilt das Gleiche: niedrigere Bewertungen beim Einstieg bedeuten nicht nur höhere Renditeerwartungen, sondern auch weniger dramatische Verläufe im schlechtesten Fall. Hierbei sei noch einmal betont, dass diese Bewertungskennzahl nicht für das Markttiming geeignet ist. Sie bietet nur die Möglichkeit, die Verteilung möglicher potentieller Ausgänge in der Zukunft zu den eigenen Gunsten zu verschieben.

Einen weiteren Anhaltspunkt stellt das Verhältnis zwischen Marktkapitalisierung und Wirtschaftsleistung dar, der sogenannte Buffet-Indikator. Auch diesem Indiz zufolge, liegen wir für den US-Markt bei einem historisch hohen Wert von 188%(3), der niedrigste Wert wurde bei ca. 33% in 1982 erreicht. Zum Vergleich: Auf dem Höhepunkt der Finanzmarktkrise lag der Wert in 2009 bei ca. 50%. Anfang 2000, kurz vor dem Platzen der Internetblase, lag der Wert etwa bei 143%. Dieser Wert soll ebenso wie das Cape Ratio 10 nur einen Hinweis liefern, ob positive Renditen für die nähere Zukunft wahrscheinlich oder eher unwahrscheinlich sind.

Zu den hohen Bewertungen hat sicher auch das niedrige Zinsniveau, die positive Entwicklung der Vermögenswerte der Haushalte (teilweise getrieben durch die Entwicklung der Immobilienpreise) und die Alternativlosigkeit der Anlageklasse Aktie in der Kapitalanlage beigetragen. Vor dem Hintergrund steigender Inflationserwartungen bzw. auch zumindest temporär gestiegener Verbraucherpreise und zu beobachtender Steigerung der Renditen von Staatsanleihen, ist es ratsam, diese historisch hohen Bewertungen zu berücksichtigen.

Welche verschiedenen Möglichkeiten gibt es, den aktuell hohen Bewertungen zu begegnen?

- Verlängere Deinen Anlagehorizont.

- Mach weiter wie bisher und akzeptiere niedrigere Renditen für die Zukunft.

- Reduziere Dein Risiko, erhöhe Deine Liquidität, um den Rückschlag abzufedern und investieren zu können, wenn die Märkte korrigieren.

- Verzichte auf Rendite, gehe in Liquidität, die dem Kaufkraftverlust ausgesetzt ist und warte auf eine Korrektur, die du für einen Einstieg akzeptabel hältst (gefährliches Konzept).

- Erhöhe Dein Risiko in einer Zeit hoher Bewertung und relativer Unsicherheit, z.B. durch eine Erhöhung der Aktienquote oder durch Finanzierung Deiner Investitionen (nur bei entsprechender Risikotragfähigkeit und Risikotoleranz).

- Versuche „Ausnahmen“ zu finden, die höhere Renditen in einem Umfeld niedrigerer Renditen erwirtschaften. Hierzu gehören auch Investments mit begrenztem Abwärtspotential und größeren Aussichten.

Eine Anmerkung zur letzten Strategie: Hierbei ist darauf zu achten, versteckte Risiken zu identifizieren. Diese können z.B. in mangelnder oder nicht vorhandener Liquidität liegen oder in mangelnder Möglichkeit zur Diversifikation. Ein Beispiel hierfür wären Investitionen in Immobilien an Standorten, die hohe Renditen versprechen, aber mit hohem Risiko für eine Nachvermietung bzw. Leerstand behaftet sind.

Wie verhält es sich mit der häufig empfohlenen Strategie eines Investments in einen breit gestreuten Indizes wie den MSCI World vor dem Hintergrund hoher Bewertungen?

In diesem Index(4) sind 1.465 Unternehmen mit hoher Marktkapitalisierung aus 23 Industrienationen vertreten. Bei einer Gewichtung nach Marktkapitalisierung nehmen naturgemäß Unternehmen, die eine starke Entwicklung in der Vergangenheit verzeichnet haben, ein hohes Gewicht ein. So überrascht es nicht, dass der Anteil an US-Unternehmen in diesem Index 71% beträgt: Die USA bildet bislang nicht nur die größte Zielgruppe für privaten Konsum– amerikanische Marken verkaufen sich in alle Welt und generieren rund um den Globus Umsätze. Tatsächlich ist es nicht einfach, den USA-Anteil in einem Weltportfolio zu reduzieren oder sogar unterzugewichten.

Eine Möglichkeit und Ergänzung zum amerikanischen Aktienmarkt mit seinen Tech-Schwergewichten besteht darin, alternative Märkte und deren Wachstumsaussichten zu untersuchen.

Asien als alternativer Schwerpunkt

Zunächst möchte ich auf einige Aspekte zur demographischen und wirtschaftlichen Entwicklung in Asien hinweisen. Asien ist bereits heute mit knapp 4,8 Mrd. Menschen die bevölkerungsreichste Region der Welt(5). Bis 2030 werden ca. zwei Drittel aller Menschen in Asien leben. Während einige der asiatischen Länder noch ein jährliches Pro-Kopf Einkommen von weniger als 1.000 Dollar aufweisen, haben Stadtstaaten wie Singapur und Hongkong bereits ein höheres Pro-Kopf Einkommen als Deutschland. Japan dient den anderen asiatischen Ländern als Vorbild, wie es möglich ist, eine führende Rolle in der Hochtechnologie zu übernehmen. Diese Entwicklung, die Japan bereits vor 40 Jahren vollzog, konnte Südkorea seit der Jahrtausendwende nachahmen und kann heute als Weltmarktführer in Trends wie Big Data, Industrie 4.0 und künstlicher Intelligenz seine Stellung weiter ausbauen. Ein Beispiel hierfür: Südkorea liegt bei der Anzahl von Robotern je Arbeitnehmer weltweit auf Platz 2, nur übertroffen von Singapur. China ist ebenfalls gerade dabei, dieselbe Transformation vom Entwicklungsland zum Weltmarktführer für Zukunftstechnologie zu wiederholen – allerdings in einem beeindruckenden Tempo und mit einer Bevölkerung zehnmal so groß wie Japan.

Dem Handelskonflikt zwischen China und den USA wird in den Medien große Beachtung geschenkt– die Abhängigkeit des Landes vom Außenhandel mit den USA ist aber aus meiner Sicht weniger bedeutsam, als man aufgrund der Berichterstattung annehmen könnte und sinkt weiter. So betrug 2010 der gesamte Warenhandel Chinas mit den USA (Importe und Exporte) mit 456 Mrd. US-Dollar ca. 7,5% des chinesischen Bruttoinlandsproduktes. 2023 waren es 575 Mrd. US-Dollar(6), doch der Anteil am chinesischen Bruttoinlandsprodukt betrug nur noch 3,25%.

Stattdessen ist eine arbeitsteilige Integration innerhalb Asiens festzustellen, sodass bereits heute mehr als 50% der Exporte innerhalb von Asien erfolgen. Die Handelsbeziehungen zwischen den einzelnen asiatischen Staaten sind bereits seit Jahren intensiv und mit dem jüngsten RCEP Handelsabkommen entsteht ab 2022 die größte Freihandelszone der Welt für 2,2 Mrd. Menschen. Diese ist bereits jetzt für 30% des Welthandels verantwortlich, Tendenz ebenfalls stark steigend. China hat sich zudem mit seinem jüngsten 5-Jahresplan auf die Fahne geschrieben, sich stärker auf den Binnenkonsum zu fokussieren. Die Volksrepublik strebt dabei eine Verdoppelung des BIPs bis 2035 und 5%-iges jährliches Wachstum an, welches auf Innovation, einem Technologievorsprung und dem Wachsen der Mittelschicht beruhen soll. Die wachsende Mittelschicht ist für einen Investmentschwerpunkt in Asien ein besonders starkes Argument. Während die Mittelschicht in Europa und den USA stagniert, wird diese in Asien von zurzeit ca. 600 Mio. Menschen auf mehr als 3 Mrd. Menschen in 2030 anwachsen. Das bedeutet, dass zu diesem Zeitpunkt 9 von 10 Personen der Mittelschicht weltweit in Asien leben werden.

Hierbei lässt sich etwas Interessantes beobachten, und zwar, dass sich die asiatische Mittelschicht stärker mit regionalen Marken, Produkten und Services identifiziert. Beim Internethandel stehen Alibaba und JD.com anstelle von Amazon ganz vorne. Social Media, aber auch Chat, Dating, Internetspiele und Bezahldienste werden in China durch WeChat (Tencent) abgedeckt, nicht durch Facebook. Baidu ist in dieser Region die dominante Suchmaschine und mittlerweile die am vierthäufigsten genutzte Suchmachine auf der Welt(7). Auch bei technologischen Entwicklungen und Konsumentscheidungen in der Zukunft ist zu erwarten, dass regionale Unternehmen sich behaupten können. Dies ist ein weiteres Argument dafür, warum das Wachstum von US-Technologiefirmen begrenzt sein könnte und damit deren Bewertung ambitioniert. Das CAPE Ratio für China beträgt momentan in etwa 10.5. Dies entspricht einem deutlichen Bewertungsabstand zu dem amerikanischen Aktienmarkt. In Verbindung mit den obigen Argumenten rechtfertigt das aus meiner Sicht ein stärkeres Gewicht der Wachstumsregion Asien als in einem Index wie dem MSCI All Countries derzeit abgebildet.

Wo kann man weitere Schwerpunkte im Portfolio setzen?

In der Historie haben sogenannte Faktorprämien oder Werttreiber langfristig im Durchschnitt zu Überrenditen geführt. Die am häufigsten berücksichtigten Faktoren sind dabei günstige Bewertungen (Value) und die Unternehmensgröße (Small Cap).

Die Beachtung von Kriterien wie ESG (Ethik, Sozial, Unternehmensführung) oder SRI (Sozial verantwortliches Investieren) ist umstritten. Hier gibt es noch keine einheitlichen Standards. Ob das Einbeziehen entsprechender Punkte zu einer Mehrrendite führt, wird kontrovers diskutiert. Sicher ist, dass diese zu einer Einschränkung des Investmentuniversums und einer geringeren Diversifikation in der Anlage führen. Den Einfluss, den man als Investor bei dem Erwerb oder Nachfrage nach Unternehmen ausübt, die diese Kriterien erfüllen, scheint begrenzt. Dennoch bleibt aber die Erwartung, dass langfristig immer mehr Anleger diese Kriterien bei ihren Entscheidungen berücksichtigen werden.

Zusammenfassend verfolge ich bei einem aktuell zu bildenden Portfolio folgende Zielsetzungen:

- Gezielte Vermeidung eines zu hohen US-Aktienanteils aus den beschriebenen Gründen.

- Bewusste Konzentration auf Wachstumsregionen und einen klaren Fokus auf China und Asien, für welchen demographische Entwicklungen und das Heranwachsen einer Mittelschicht ein tragendes Argument sind.

- Hinzuziehen von Faktoren oder Werttreibern, die historisch langfristig zu Überrenditen geführt haben, z.B. günstigere Bewertungen (Value) und Unternehmensgröße (Small Cap).

- Die Berücksichtigung von ESG bzw. SRI Kriterien, in der Erwartung, dass langfristig immer mehr Anleger diese Kriterien bei ihren Entscheidungen berücksichtigen werden.

- Kein Investment in Anlagetrends oder Themenfonds, da diese oftmals eine geringe Streuung aufweisen und für die langfristige Vermögensanlage weniger geeignet sind.

- Abbildung der Anlage unter Berücksichtigung von ETF-Lösungen, mit dem Ziel ein entsprechendes Portfolio langfristig zu halten und mit möglichst geringem Aufwand Anpassungen vornehmen zu können.

Für Fragen oder ein persönliches Beratungsgespräch stehe ich gerne zur Verfügung. In einem individuellen Gespräch erarbeite ich gerne ein persönliches Portfolio unter den genannten Gesichtspunkten und unter Berücksichtigung der persönlichen Finanzsituation und Risikokriterien.

Unternimm den ersten Schritt gleich heute!

Buche ein unverbindliches Kennenlerngespräch mit mir und lass uns besprechen wie ich Dir mit Deiner Anlagestrategie helfen kann.